HOẠCH ĐỊNH KỊCH BẢN.

Đặt vấn đề

Kỹ năng Hoạch định kịch bản là một kỹ năng thiên về phân tích dữ liệu và dự báo thông tin thị trường. Đặc biệt với các doanh nghiệp sản xuất phải đặt mua nguyên vật liệu chính phục vụ sản xuất, mà còn là nhập khẩu thì khả năng biến động về nguồn cung ảnh hưởng đến giá cả là rất lớn. Giả định, một doanh nghiệp Việt Nam tham gia sâu vào chuỗi cung ứng ngành nhôm-tôn, thì bài toán hoạch định kịch bản, áp dụng để theo dõi và forcast giá nguyên vật liệu thép cuộn cán nóng: HRC được vận dụng như thế nào ? Mời mọi người cùng xem bài viết để nắm rõ thêm nhé.

Phần 1- Cùng xem qua phân tích ngành tôn.

Cùng review lại bài phân tích của chứng khoán Pinetree về ngành tôn trong 6 tháng đầu năm 2022 sau đây:

“Đây là một trong những ngành mà khá là đáng chú ý trong giai đoạn vừa qua khi mà giá của hai doanh nghiệp độc mạch chúng ta chứng kiến là cả Nam Kim và Hoa Sen thì đều đã giảm đến 50 phần trăm. Sau khi VNIndex thì chỉ giảm hai mươi phần trăm. Vậy thì nguyên nhân tại sao? Và tiềm năng của ngành tôn trong ngắn hạn sẽ như thế nào? Thì chúng ta sẽ cùng tìm lời giải đáp cho ngành này.

Nhìn vào doanh thu và sản lượng của hai doanh nghiệp trên trong 6 tháng đầu năm 2022. Chúng ta thấy là sản lượng cũng như là doanh thu của Nam Kim thì không thay đổi nhiều. Khi mà cả năm 2021 doanh nghiệp phải sản xuất được cả là 1.083 triệu tấn. Thì 6 tháng 2012 thì vẫn đạt 500.000 Tấn và doanh thu của 6 tháng 2022 là 14,3 ngàn tỷ. Trong khi kinh doanh thu của cả năm 2021 là 28,2 nghìn tỷ tức là tương đương với khoảng 50 phần trăm.

Còn của Hoa Sen thì chúng ta thấy được một sự sụt giảm thấy rõ khi sản lượng năm 2021 là 2,34 triệu tấn. Sản lượng 6 tháng 2022 thì chỉ còn là 878 ngàn tấn và doanh thu theo đó cũng giảm mạnh từ 56,8 nghìn tỷ của năm 2021 xuống còn 25 nghìn tỷ trong 6 tháng đầu năm nay.

Tuy nhiên, lợi nhuận của hai doanh nghiệp trên đều thuộc top đầu. 6 tháng đầu năm nay thì Nam Kim đem lại lợi nhuận là 708 tỷ so với ngưỡng là 2.200 tỷ của cả năm 2021. Còn Hoa Sen thì con số còn tiêu cực hơn khi mà lợi nhuận hơn 4.300 tỷ của năm 2021 chỉ còn gần 500 tỷ của nửa đầu 2022.

Nguyên nhân chính thì chúng ta thấy là lợi nhuận gộp và biên độ của cả hai doanh nghiệp trên đều suy giảm mạnh. Với Nam Kim thì từ 15 đến 16 phần trăm giảm về 12,9 phần trăm. Còn Hoa Sen thì Biên lợi nhuận gộp giảm từ 25 xuống còn 20%, tức là giảm đến 25 phần trăm. Vừa rồi thì cũng gây ra việc là lợi nhuận sau thuế của doanh nghiệp suy giảm mạnh.

Giải thích cho việc co rút của biến đổi ngược trên thì theo tính toán của chúng tôi thì cả Hoa Sen mà Nam Kim đều tích lũy nguyên vật liệu để sản xuất trung bình là khoảng 3 tháng. Điều này dẫn đến việc là dù giá nguyên vật liệu đã giảm và cũng như là giá tôn trên thị trường cũng giảm. Nhưng mà, công ty và thì lại tính theo giá vốn của hàng nhập từ 3 tháng trước. Điều này rõ ý là giá vốn/ đơn vị sẽ cao trong khi giá hàng bán ra thì đã giảm xuống. Ngoài ra thì chưa kể đến việc là giá kẽm, một trong những dữ liệu quan trọng trong quá trình sản xuất thì hiện tại cũng đã tăng 20 phần trăm kể từ đầu năm 2022 và điều này thì dẫn đến việc biên lợi nhuận gộp giảm với các tỷ lệ tương ứng với nhau.

Phần 2-Vậy tiềm năng ngắn hạn của ngành này ra sao?

Chúng ta nên nhìn vào cây cơ cấu đầu ra của các doanh nghiệp thì chúng ta đều thấy là tỷ trọng xuất khẩu chiếm rất lớn cho năm 2021: của Hoa Sen là 62%; của Nam Kim thì con số này đến 68 %;

6 tháng đầu năm 2022 thì con số này vẫn tiếp tục tiếp diễn khi mà Nam Kim thị trường xuất khẩu chiếm 65 phần trăm tổng doanh thu.Thế nên, tình hình trên thị trường thế giới sẽ ảnh hưởng trực tiếp đến kết quả kinh doanh của ngành.

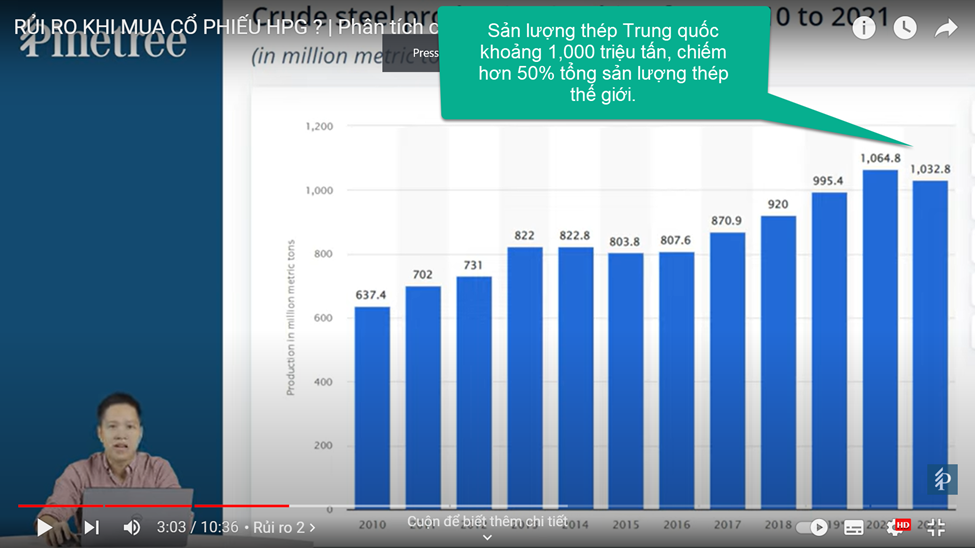

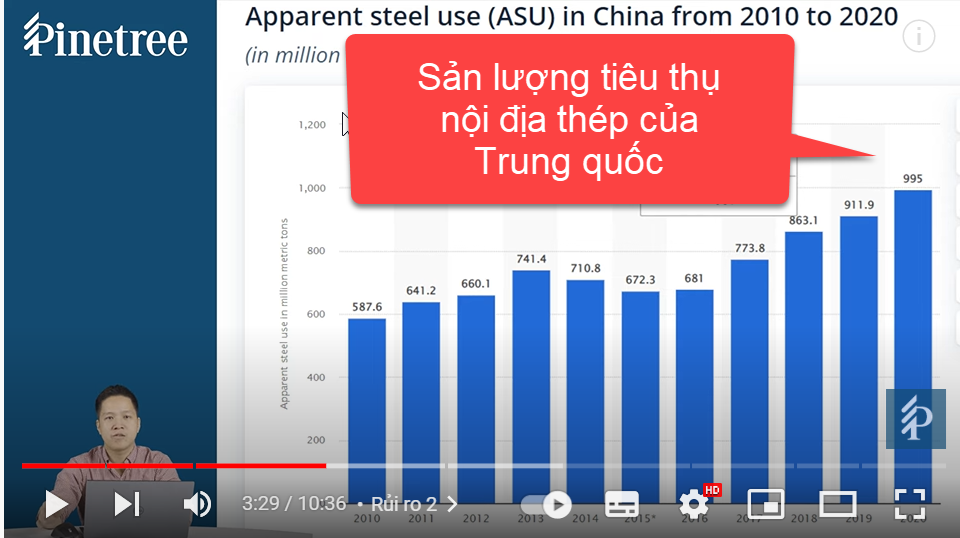

Mặc dù, như chúng ta tìm hiểu thì thị trường chính của Hoa Sen và Nam Kim là EU và Mỹ. Tuy nhiên thì những gì đang diễn biến trên thị trường Trung Quốc mới là những những yếu tố có tác động chi phối đến thị trường thép chứng toàn thế giới. Nguyên nhân bởi vì là Trung Quốc hiện tại đã là nhà sản xuất thép lớn nhất thế giới, chiếm trung bình từ 55 đến 60 phần trăm tổng sản lượng.

Nhìn vào biểu đồ giá thép Việt; giá thép mạ kẽm trên thị trường khi Thượng Hải có lượng nhập khẩu thép trung tâm. Tại thời kỳ cao điểm của thép Trung Quốc: cuối năm 2020 và đầu năm 2021 thì cũng cùng pha với lại giai đoạn mà giá tăng cao nhất, có lúc đạt đến 1.000 UT mỗi tấn. Điều này thì tương đối là dễ giải thích. Thử tưởng tượng xem việc làm một nhà cung ứng chủ lực của mặt hàng trên thị trường chuyển từ bán ròng sang mua ròng bất kỳ một cái loại sản phẩm nào đó và đặc biệt là đối với việc xây dựng nhà máy để sản xuất nó cần đến vài năm.

Quay lại thì chúng ta thấy là khi mà nhập khẩu thép của Trung Quốc giảm; đặc biệt là thép HRC, giảm đến 65 phần trăm xuống còn 2,6 triệu tấn trong năm 2021 kết hợp với tình hình lúc đấy là một số nhà sản xuất ôtô họ phải giảm quy mô thậm chí phải đóng cửa do các chính sách ZeroCovit của chính phủ Trung Quốc thì cùng lúc đấy thì cái giá HRC trên thị trường bắt đầu rẻ và cùng với đó cũng là một cái pha sụt giảm xuống mức thấp nhất của thép mạ kẽm về ngưỡng 770 USD.

Để hiểu hơn để cái tính chi phối của thị trường Trung Quốc chúng ta nhìn lại và kết quả là cầu các năm 15 20 21 khi mà những năm này họ chỉ nhập 9,4 triệu tấn phôi thép nhưng mà cần đến năm nước bao gồm là Việt Nam; Ấn Độ; Oman và Iraq_mỗi nước xuất khẩu hơn 1 triệu tấn phôi thì mới đáp ứng được một phần cái nhu cầu của Trung Quốc.

Vì thế nên là cái tình hình tại thị trường thép Trung Quốc từ nay đến cuối năm cũng sẽ là các yếu tố quyết định đến kết quả kinh doanh của Nam Kim; Hoa Sen. Thị trường Trung Quốc mà phát triển thì đầu ra của thép sẽ bao gồm:

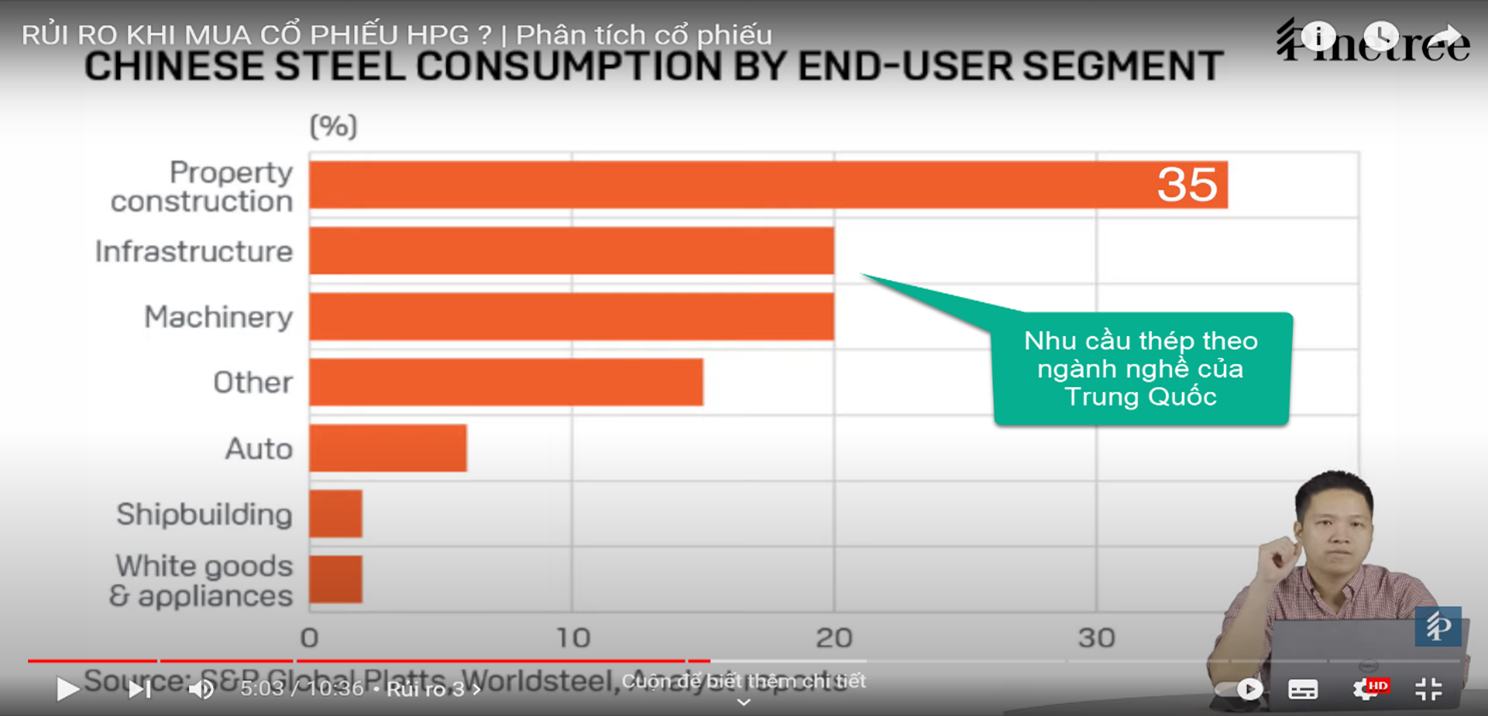

- Thứ nhất là là hoạt động đầu tư cho bất động sản

- Thứ hai là những cái ngành sản xuất liên quan đến ô tô máy móc và các cái ngành sản xuất chất lượng cao khác.

Phần 3- Sau đây là 3 kịch bản ảnh hưởng đến Nam Kim; Hoa Sen trong năm 2022 và thời gian gần.

(kịch bản bình thường hóa)

Đúng là thị trường bất động sản ở Trung Quốc hiện tại thì chúng ta thấy là có rất nhiều bất ổn. Thứ nhất là vì sau 11 tháng kể từ lúc mà cả Thế Giới Biết đến với khủng hoảng nợ thì hiện tại Evergrande vẫn đang trễ tiến độ tái cơ cấu tiếp đến thì gần đây nhất là vào đầu tháng 6 thì Simao một trong những đối thủ của *** thì lại không thanh toán được 1 tỷ USD trái phiếu quốc tế và ngoài ra thì những đối thủ khác thì cũng đều là lần lượt có những thông báo tiêu cực và trên thị trường chung thì giá nhà mới trung bình của Trung Quốc hiện tại đã giảm liên tục 11 tháng liên tiếp kể từ lúc thông báo về cái vụ của Evergrande. Với cái thị trường bất động sản quy mô khoảng 52.000 tỷ tức là gấp 2 lần cái thị trường nhà đất Mỹ như thế này thì cái việc khi khủng hoảng xảy ra sẽ ảnh hưởng trực tiếp đến nền kinh tế vì thế nên chính phủ Trung Quốc mới đây đã phải tiếp tục là hạ lãi suất 10 điểm và từ đánh giá của cá nhân tôi thì nó có nghĩa đang xấu với mức mà chính phủ phải can thiệp bên cạnh đấy thì chính phủ Trung Quốc cũng đã có một số hoạt động để thúc đẩy được Đầu tư công nhưng mà để những cái biện pháp mà tài khóa cũng như tiền tệ trên mà có cái tác động tích cực thì tôi nghĩ không phải là trong ngắn hạn.

(kịch bản khả quan)

Điểm sáng trên thị trường thì không phải không có khi mà hầu hết các nhà phân tích đều đã bắt đầu kỳ vọng của việc là tiêu thụ HRC sẽ phục hồi sau khi cái chính sách ZeroCovit tại Trung Quốc hiện tại đã bắt đầu có những thay đổi linh hoạt hơn trong việc là cho các cái nhà máy hoạt động và khoanh vùng những cái vùng dịch quy mô hẹp hơn. Chưa kể ngoài ra,Trung Quốc thì có truyền thống là giai đoạn Tết Nguyên Đán của Trung Quốc sẽ giúp cho giá thép được phục hồi. Mặt khác thì trở lại với lại Nam Kim và Hoa Sen thì chúng ta đều nhớ đến cái chính sách hàng tồn kho tích lũy cho 3 tháng sản xuất thì khi mà giá tôn đi vào hoạt động ổn định trong khi là giá đầu vào thì đã được duy trì mức thấp rồi thì doanh thu có thể phục hồi và đưa lợi nhuận say thuế của doanh nghiệp trở lại.

Tuy nhiên là các giả định được dựa trên việc là nền kinh tế của Trung Quốc ổn định và tăng trưởng suốt từ năm 2008 và năm nay cũng sẽ giống như các năm trước đó. Như hiện tại thì lại có nhiều cái bẫy đánh đổi nhiều hơn thế. Từ quan điểm của chúng tôi thì tiềm năng ngắn hạn của cả Nam Kim và Hoa Sen sẽ phụ thuộc rất nhiều vào diễn biến tại thị trường của Trung Quốc và việc theo dõi cả cái giá mặt hàng thép HRC là quan trọng trong việc đánh giá hiệu quả kinh doanh của doanh nghiệp này.

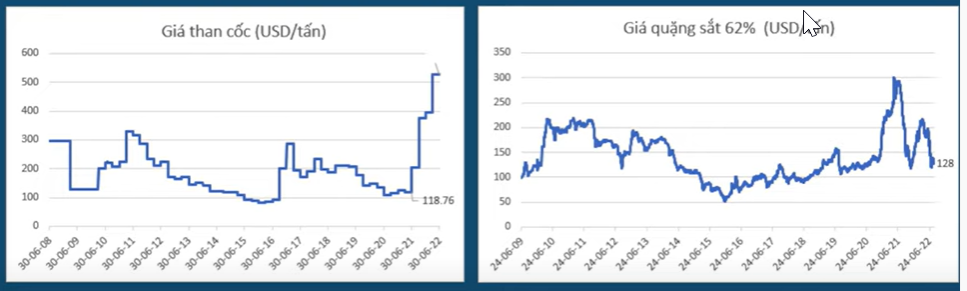

Gía nguyên liệu để sản xuất HRC vẫn đang ở mức cao

(kịch bản xấu)

Trong thời gian tiếp theo và những diễn biến trên thị trường bất động sản Trung Quốc cũng đang chú ý bởi khi thị trường này bị thu nhỏ lại và nguồn cầu của người mua nhà thu hẹp lại sẽ gây ra cái việc là cái lượng tiêu thụ thép trên cả thị trường giảm xuống và như Chúng ta đã phân tích thì chỉ cần một đợt mở cửa của Trung Quốc cũng có thể gây ra một cái phản ứng thừa cung trên thế giới và đưa giá thép trên thị trường toàn thế giới xuống mức đáy thấp hơn.

Sản lượng xuất khẩu thép của Trung Quốc chỉ khoảng: 1,032-995= chưa đến 37 triệu tấn thép. Tuy nhiên, với sản lượng sản xuất cực lớn của Trung Quốc, chỉ cần một lượng sụt giảm nhu cầu nội địa cũng tạo ra một lượng dư cung toàn cầu.

Có thể tính nhanh thì nhu cầu Thép phục vụ Bất động sản Trung Quốc đã chiếm: 35% x 50% = 17,5% tổng nhu cầu thép thế giới. Nếu theo đà nhu cầu Bất động sản thì sản lượng Thép nội địa riêng phục vụ cho bất động sản có thể dư ra đến 1 nửa, tức là Trung Quốc phải tìm đầu ra xuất khẩu cho 8-9% tổng sản lượng thép thế giới này –> Giá thép sẽ tụt giảm.

Để so sánh với Hòa Phát thì hiện tại, Tổng công suất khoảng 8 triệu tấn/ năm; khi giai đoạn 2 đi vào hoạt động đưa tổng công suất lên 14 triệu tấn/ năm.

Xem thêm bảng giá hợp đồng tương lai Thép HRC ở đây.

Phần 4-Hành động

Vậy với nhận định về 3 kịch bản như ở Phần 3, cũng như những tín hiệu đầu năm 2023 của Trung Quốc như ở phần 4 thì mình có thể đưa ra kế hoạch hành động gì. Hay nói đúng hơn là Quản trị rủi ro như thế nào, Tức là xây dựng kịch bản hành động: + If…… Then.

Nếu phân tích cơ bản là cách phân tích ở các phần 1-2-3, thì ở phần 4 này sẽ chi tiết hơn ở cấp độ phân tích kỹ thuật, áp dụng cụ thể lên thị trường HRC.

Cơ sở

Với kịch bản cơ sở, theo đà uptrend, giá mục tiêu có thể lên đến 700-750 (tức trong vùng 0.5-0.618)

Khả Quan

Với kịch bản khả quan, theo đà uptrend, giá mục tiêu có thể lên đến 800-895 (tức trong vùng 0.786-1)

Xấu

Với kịch bản tiêu cực, chưa thoát khỏi xu hướng downtrend, giá có thể lên đến thủng vùng 511-600 (tương ứng 2 mức hỗ trợ: 0 -0.236)

Phần 5-Diễn biến năm 2023 của ngành Thép đang đi theo kịch bản nào ?

Mình mạnh dạn dự đoán là thị trường giá HRC sẽ đi theo kịch bản xấu.

- Đầu năm, hưởng ứng từ việc Trung Quốc mở cửa, cung sẽ gia tăng, lượng đặt hàng cả trong và ngoài nước cho các nhà sản xuất Trung Quốc sẽ tăng dần à dẫn đến giá HRC tăng nhẹ.

- Tuy nhiên, việc gia tăng nhu cầu này, vẫn không thể bù đắp được việc thị trường BĐS Trung Quốc-nguồn nhu cầu chiếm tỷ trọng cao về tiêu thụ thép, việc sản xuất sẽ cầm chừng, và các nhà sản xuất thép Trung Quốc sẽ phải tìm đầu ra cho thị trường thép bằng cách xuất khẩu, dẫn đến giá thép sẽ đi ngang và giảm trong nửa cuối năm 2022.

Với dự báo như trên, triển vọng của các doanh nghiệp Thép Việt Nam như Hòa Phát; Hoa Sen; Nam Kim là không cao, khi mà sản lượng và đơn giá bán sẽ không tăng mà còn có thể giảm so với năm 2022. Dẫn đến kết quả kinh doanh của ngành thép Việt Nam năm 2023 sẽ có thể tăng trưởng âm so với năm 2022.

Review sách

Bộ đôi sách vỡ lòng cho phân tích kỹ thuật, ứng dụng vào công việc hoạch định kịch bản. Đặt mua tại đây: